誰かが亡くなると相続が開始します。

故人を被相続人、遺族のうち相続する権利のある方を相続人と言います。

相続は複雑な手続きが必要となり、お困りの方も多いようです。

「誰が相続人にになるのか?」「相続割合は法律で決まっているようだが、どんな割合か?」「相続人に未成年者、認知症、精神疾患や音信不通の者がいるがどうしたらいいのか?」「何が遺産になるのか?」「故人の遺産を遺族で話し合う遺産分割協議とはどのようにしたらいいのか?」「遺産分割協議書とはなにか?」「相続手続きはどのように進めたらいいのか?」「相続による不動産の名義変更はどうしたらいいのか?」「金融機関の相続手続きはどうしたらいいのか?」といった声が聞こえてきます。

このサイトでは相続手続きでお困りのかたに知ってもらいたいことをまとめました。

目次

相続手続きのことでお困りの方へ

誰しもが一生のうちに一度か二度は必ず経験する「相続」。

しかし、そう何度もあるものではなく、相続は人によっても違います。

何度も経験することではないので、相続の手続きでが進まず気持ちが落ち着かないということもあるのではないでしょうか。

場合によっては、相続がきっかけで、家族間に問題が発生したり、争いに発展したりすることもあるかもしれないですね。

相続は、誰かが亡くなると開始されますが、大事なご家族の死を悼みながらも手続きを進めなくてはいけません。

でも、お通夜、葬儀、告別式、納骨、初七日、四十九日など法事は続きますし、心の整理もつけなくてはなりません。

このサイトでは、相続の基礎知識について最低限知っておきたいことをまとめましたので、参考にされてください。

相続とは

相続は法令上は、亡くなった方(被相続人)の財産上の一切の権利義務を法律で定められた相続人が、当然にかつ包括的に承継することをいいます。

簡単に言いますと亡くなった方の財産である不動産(土地、建物)、預貯金、有価証券、美術品、骨董品、債券、個人事業主のとしての資産・事業用財産・設備、売掛金や負債(債務、買掛金)などを相続人が引き継ぐことをいいます。

故人の財産の所有者が決まっていないと色々と不都合が生じます。

相続財産にアパートやマンションなどの賃貸物件があれば借りている人は誰に賃料を払うのか?

金融機関に預けた預貯金は誰のものなのかわからなければ金融機関も引き出しにも応じられないでしょう。

故人からお金を借りていた人は誰に返せばいいのか?

逆に故人にお金を貸していた人は誰に請求すればいいのか?

そんなことを遺族のうち相続する権利のある者が当たり前に全ての財産をひっくるめて引き継ぐのが相続なのです。

また、法律的な拘束力はありませんが、僕は相続には「故人の意思」を引き継ぐことがあると思っています。

例えば、「貴方は長男なので、この家を相続してもらう。また、仏壇とお墓を承継し祭祀主宰者としても家族や親せきがいつでも集まれる場所を守ってほしい。」と故人の意思をも引き継ぐのも相続なのであろうと思います。

相続で、財産を遺す人も受け取る人も争いを望む人はいないと思います。

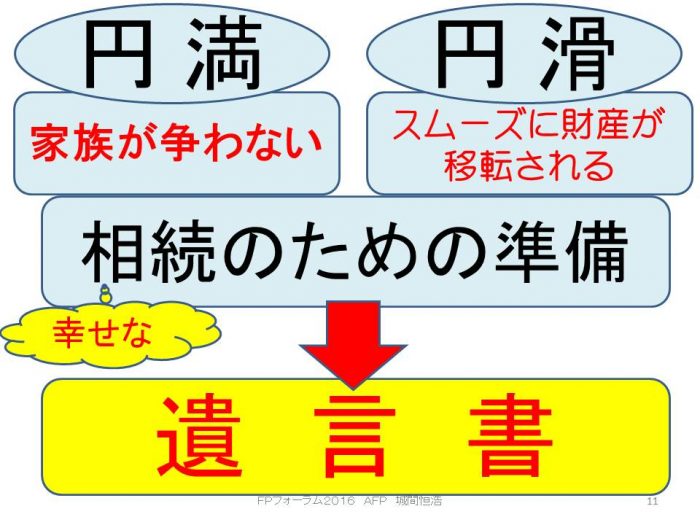

円満かつ円滑な相続が理想であると考えていると思います。

相続の開始とは(相続はいつ開始するのか?)

相続は、被相続人(故人)の死亡と同時に開始されます。

どなたかが亡くなった瞬間に、被相続人の財産は法定相続人や遺言書で指定された者に承継されるのです。

ドラマや映画で、病室で亡くなった方の御臨終を意思が宣言する場面を見たことがあると思います。

「平成30年1月16日午後2時37分ご臨終です。」と医師が告げた瞬間に、相続は開始されます。

誰かが亡くなると慌ただしく、落ち着く間もなく法事が続きます。

また、ご家族を亡くされて心の整理がつかないと思いますが、相続は待ったなしで開始されるのです。

被相続人と相続人とは

亡くなった方を「被相続人」、財産を引き継ぐご遺族を「相続人」といいます。

相続人は、法律上決まっていますので法定相続人と言ったりもします。

相続が開始する前に、ある方がなくなると、この人が相続人になるであろうという場合には「推定相続人」と言った言葉も使われます。

一つの相続には、被相続人は一人で、相続人は複数に上ることもあります。

もちろん、法定相続人がいない場合もあり、相続人が0名という相続もあるのです。

また、相続には相続人が被相続人よりも先に亡くなっているケースでは「代襲相続」が発生することがあありますし、相続手続きの最中に相続人が亡くなり新たな相続が開始する「数次相続」もあり、これが相続をややこしくすることもあるのです。

沖縄特有の事情

沖縄では、大家族で兄弟が多い傾向にありますので、相続人の数がかなりの数に上ることもあります。

家族が多いことはいいことだともいます。

賑やかだし、助け合いもできます。

ただ、一方で相続人が多いほど、相続手続きが進まないといった側面もあります。

法定相続人と法定相続割合

民法では相続人と相続割合が定められています。

「法定相続人」と「法定相続割合」といいます。

冒頭にも解説した通り、相続においては財産の所有者が誰なのかは重要なことなので、法律で決められています。

また、誰がどのくらいの財産を相続するかも大事なことなので、法定相続割合も決められているのです。

法定相続人には以下の通り順位があります。

法定相続人とその順位

第一順位 直系卑属(子や孫など)※代襲相続あり。制限はない。

第二順位 直系尊属(父母や祖父母など)

第三順位 兄弟姉妹 ※代襲相続あり。ただし、再代襲相続はない。甥・姪まで。

配偶者(法律上の婚姻関係にあるもの)はいつでも相続人になる。※内縁関係は相続人とならない。

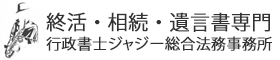

第一順位直系卑属の例

夫婦、子供三人の家族で、夫が亡くなり、相続人は妻と子供3名の合計4名

法定相続割合は妻が2分の1、子供が2分の1を3人で分ける。

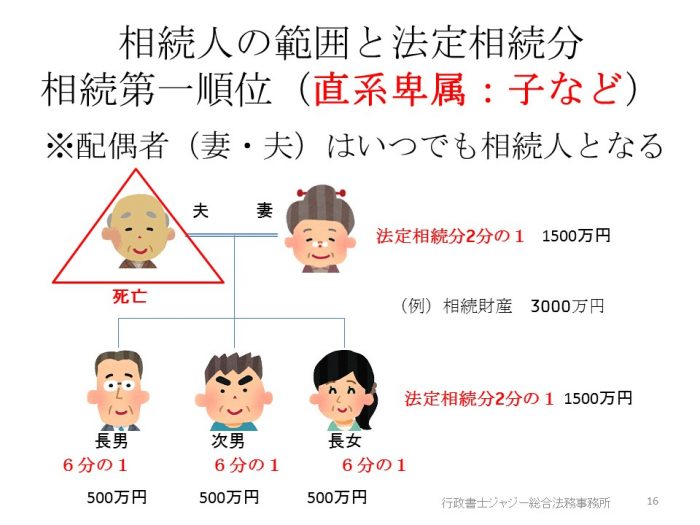

第一順位直系卑属に代襲相続がある例

夫婦、子供三人の家族で、夫が亡くなり、相続人は妻と子供3名の合計4名

法定相続割合は妻が2分の1、子供が2分の1を3人で分ける。

だだし、子供のうち長男が夫よりも先に亡くなっていて、長男の子(夫から見ると孫)が相続することになりました。

これを「代襲相続」といいます。

下のケースでは長男の分を他の兄弟姉妹で分けるのではなく、長男の子が代襲相続することとなります。

もし、長男に子供がいなかったのであれば、代襲相続は発生せず、他の兄弟姉妹(下のケースでは次男と長女)が相続分の2分の1を分け合うことになります。

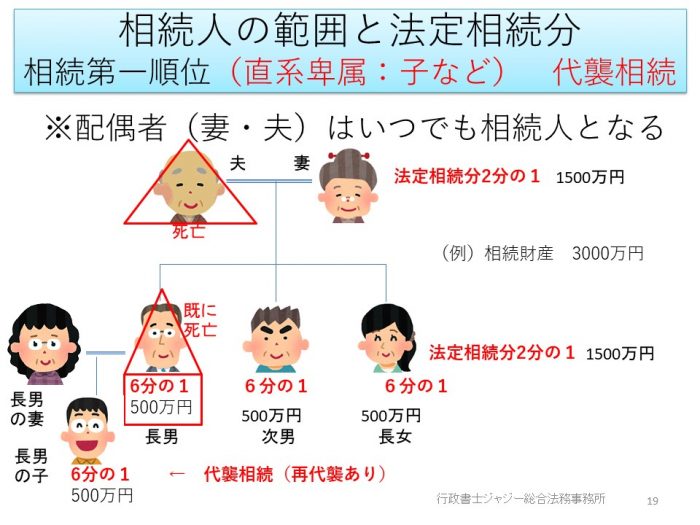

夫婦、子供はなく、夫の両親が健在の家族で、夫が亡くなり、相続人は妻と夫の父母の合計3名。

法定相続割合は妻が3分の2、夫の父母が3分の1を2人で分ける。

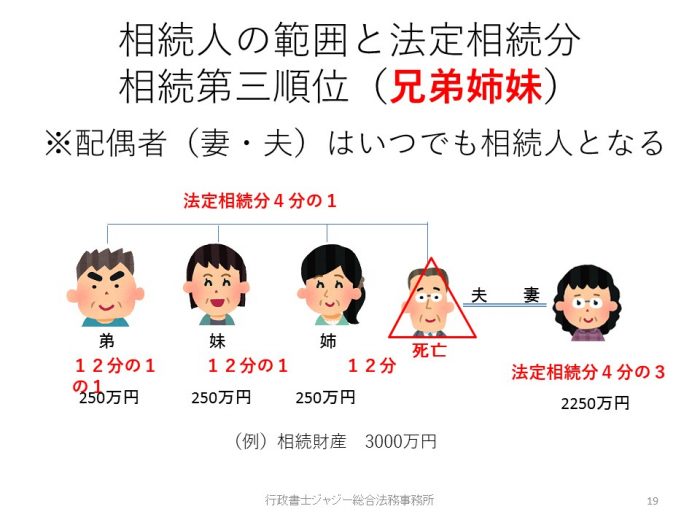

第三順位兄弟姉妹の例

夫婦、子供はなく、夫の両親もすでに他界しており、夫の兄弟姉妹が3名の家族で、夫が亡くなり、相続人は妻と夫の兄弟姉妹3名の合計4名。

法定相続割合は妻が4分の3、夫の兄弟姉妹が4分の1を3人で分ける。

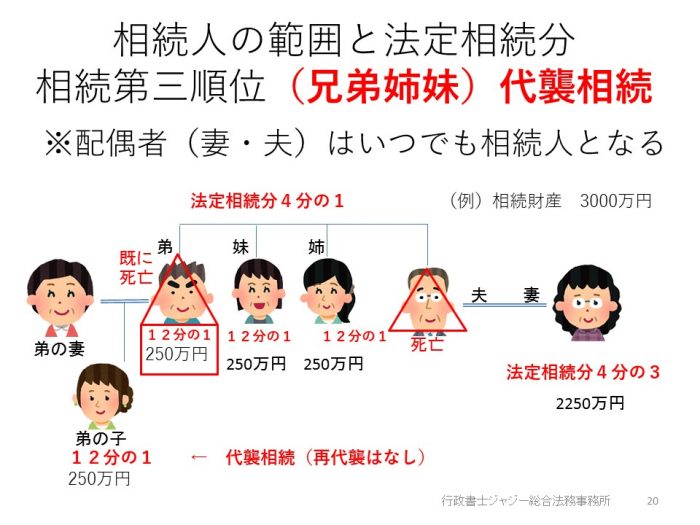

第三順位兄弟姉妹に代襲相続がある例

夫婦、子供はなく、夫の両親もすでに他界しており、夫の兄弟姉妹が3名の家族で、夫が亡くなり、相続人は妻と夫の兄弟姉妹3名の合計4名。

法定相続割合は妻が4分の3、夫の兄弟姉妹が4分の1を3人で分ける。

だだし、兄弟姉妹のうち夫の弟が夫よりも先に亡くなっていて、弟の子(夫から見ると甥・姪)が相続することになりました。

これを「代襲相続」といいます。

下のケースでは弟の分を他の兄弟姉妹で分けるのではなく、弟の子が代襲相続することとなります。

もし、弟に子供がいなかったのであれば、代襲相続は発生せず、他の兄弟姉妹(下のケースでは姉と妹)が相続分の4分の1を分け合うことになります。

相続財産とは

相続が開始した時点の被相続人の財産で、遺産とも言ったりします。

具体的には、不動産(土地、建物)、預貯金、有価証券、美術品、骨董品、債券、個人事業主のとしての資産・事業用財産・設備、売掛金や負債(債務、買掛金)などが相続財産となります。

その他、形のあるものだけではなく、法律上の権利関係が発生するもの(賃借権、財産的損害賠償請求権、慰謝料請求権など)も相続財産となります。

なお、被相続人の一身専属の権利は相続財産となりません。

例えば、行政書士、弁護士や医師などの国家資格、年金受給権や雇用契約などです。

また、被相続人の死亡によって発生する権利で、被相続人に属しない権利として、死亡退職金と生命保険金があります。

死亡退職金と生命保険の死亡保険金などは相続税の計算に当たってはみなし相続財産として算入されます、

なお、死亡退職金は被相続人の死亡により勤務先の会社などの規程などにより支払われるもので、受取人が決められていますから、その受取人固有の財産となり遺産分割の対象となりません。

生命保険金も同様で、受取人が指定されていれば、受取人固有の財産となります。

一方で、貯蓄型の生命保険で、受取人が被相続人となっていた場合には、相続人が受取人の地位を承継するので相続財産として遺産分割の対象となります。

相続税の計算方法

大雑把に、簡単に言えば、相続財産の価額から基礎控除の額を引いた相続財産のゼロまたはマイナスであれば、相続税は課税されません。

計算結果がプラスであれば相続税が課税されます。

基礎控除の計算方法は「3,000万円+600万円×税方法の法定相続人の数」です。

例えば、相続人が4名の相続において、相続財産が土地建物3,000万円、預貯金2,000万円、借金500万円の総額が4,500万円あったとします。

基礎控除の額は・・・

3,000万円+600万円×相続人4名=5,400万円

相続財産4,500万円ー基礎控除5,400万円=△900万円

基礎控除のほうが大きいので、相続税は課税されません。

また、相続財産の評価方法などは細かな決まりがありますので、相続開始前でも相続税の試算や相続税の支払い対策などすべきケースがありますので、税理士に相談することをお勧めします。

当事務所では、税理士と提携し、相続税のシミュレーションなども行っています。

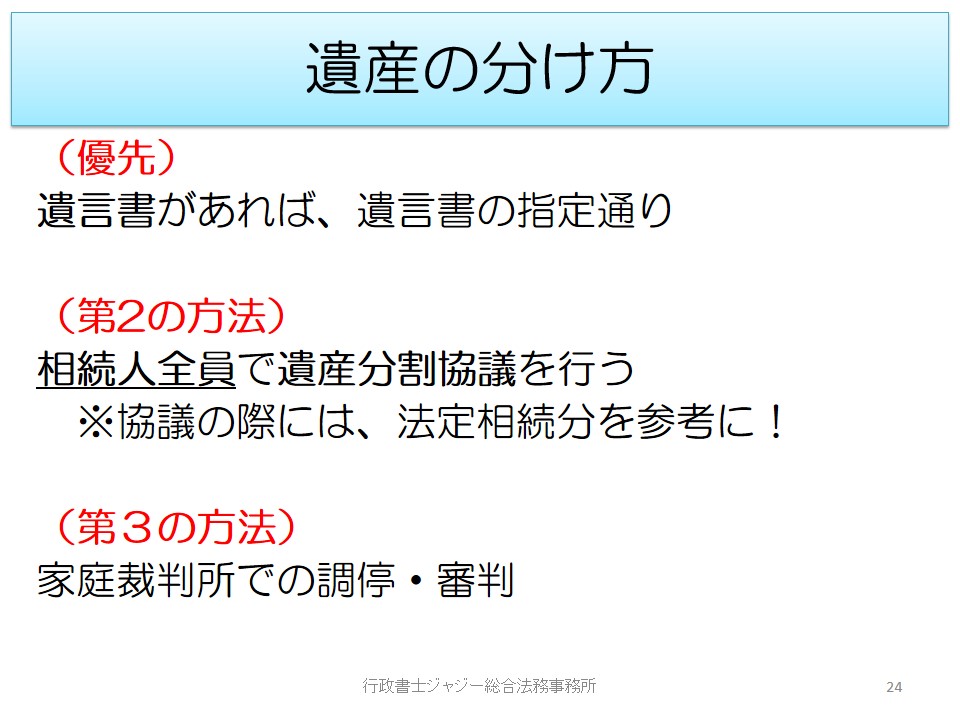

相続財産の分け方(遺産分割の方法)

相続財産の分け方には大きく分けて3つあります。

(優先)遺言書による遺産分割方法の指定・相続分の指定

(第2の方法)相続人全員での遺産分割協議

(第3の方法)家庭裁判所での調停・審判

遺言書があれば、遺言書の内容が優先されます。

遺言書は被相続人の最終意思なのですから、優先されるのは当然のことだと思います。

また、遺言書があれば相続人も最大限尊重してくれるでしょう。

なお、相続人全員の合意があれば遺言書の内容とは別の方法で、遺産分割をすることも可能です。

遺言書がなければ、相続人全員で話し合いをしなくてはなりません。

これを遺産分割協議と言います。

この協議は、一気にハードルが上がります。

まずは、相続人全員が合意しなくてはならないということです。

全員が一堂に顔を合わせて話し合いをすることまでは求めていませんが、全員が遺産分割の内容に合意しなくてはなりません。

遠方(県外・海外)に住んでいる方も話し合いに来ないまでも、最終的には合意してもらい遺産分割協議書に署名捺印してもらわなくてはいけません。

また、未成年者がいれば法定代理人または特別代理人、認知症の方がいたら成年後見人、行方不明者がいたら不在者財産管理人を交えて遺産分割協議をしなくてはならず、他の相続人の意向はほとんど通らなくなる可能性があります。

なぜなら代理人は相続人の権利を守るために協議に加わるからです。

遺産分割協議が不調に終わると、家庭裁判所での調停・審判に移行します。

調停の段階で解決すればいいですが、裁判になれば関係性が完全に壊れてしまうことになると思います。

相続が争いになるケース

様々なケースが想定されます。

- 財産が多いとか少ないは関係ない。

- 家族が仲がいいから大丈夫と思って対策なし

- 相続人の事情

- 遺言書がなく、相続財産の分け方が決まっていない

- 遺言書の内容が不公平

財産が多いとか少ないは関係ない

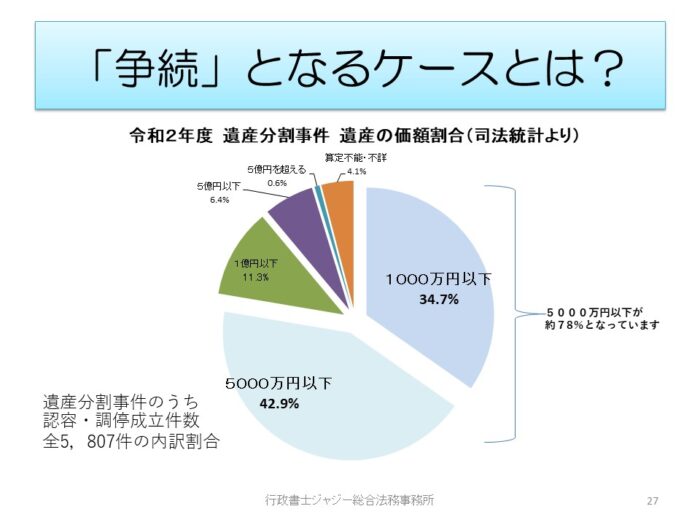

まず初めに申し上げたいのは、相続財産が多いとか少ないということが問題になっているわけではないということです。

令和2年度の家庭裁判所で争われている遺産分割事件の約78%が遺産の価額5,000万円以下となっていて、必ずしも大金持ちが争っているわけではないのです。

遺産の価額5,000万円というのは、土地や建物があり、預貯金があればすぐにそのくらいの評価になってしまいます。

遺産の価額1,000万円以下で争っている事例も全体の約35%ありますが、中には100万円程の遺産を巡り裁判をしている例もあると聞きます。

相続争いは、お金が人を狂わせる側面もありますが、感情の問題も大きく絡んできます。

ですから相続争いは深刻になる可能性があるのです。

家族が仲がいいから大丈夫

僕も相続相談を受ける中で「あの人がこんなことを言ってくるとは思わなかった」、「お金を目に前にして、人が変わった」と言った話を何度も聞いています。

家族と言えども、お金や感情の問題がぶつかる相続は、争いの火種がそこかしこにあるのです。

例えば、故人の晩年の介護や看護を献身的に続けてきた長女が、遺産分割協議において、女性で既に嫁いでいるから、何も財産を取得させないと、他の男兄弟から言われたら、どうでしょう?

決して、財産が目的で親の介護・看護をしていたわけではないのでしょうが、全く何もしなかった他の兄弟が財産を取得して、長女の献身的な働きが全く考慮されなければ、長女としても面白くないかもしれませんね。

そこに、積年の恨みつらみが出てくるのも相続なのです。

特に兄弟姉妹の相続争いは泥沼の様相をみせます。

相続人の事情

人はあらゆる場面でお金が必要です。

住宅ローンの返済、子供の教育資金、将来の貯蓄、交際費など。

また、もともとお金に強欲な人がいます。

特に若い世代の人たちはいつもお金を必要としていますし、この先の不透明な世の中で、不安を抱えています。

そんな時に相続で多額の財産を手にすることができると考えれば、目の色を変えて遺産分割の話をしてくる可能性があります。

これから十数年の間に、いわゆる団塊の世代と言われる方々の相続が発生します。

相続の件数も増えるとともに、その財産を巡った僕ら世代の中年・若年たちが相続争いを繰り広げる要素は数多くあります。

また、相続人も独立して家族がいるでしょう。

そうなった時に相続の当事者ではない、配偶者や子供たちなどが口を出し始め、まとまる話もまとまらなくなることがあり、最悪のケースでは争いに発展していくのです。

相続人には様々な事情があることを理解してください。

遺言書がなく、相続財産の分け方が決まっていない

遺言書があるとないのとでは、相続手続きは大きく変わってきます。

相続財産の分割方法で最優先されるのは「遺言書」です。

遺言書は、被相続人(故人)の最終意思で、法的な拘束力があります。

また、ご家族も亡くなったご家族の最終意思であるというならば、最大限に尊重することでしょう。

しかし、遺言書がなければ、相続人(ご遺族)は白紙の状態から話し合いをしなくてはなりません。

相続の話合いは、家族と言えどもお金にまつわることなので、なかなか言い出せなかったり、遠慮したり、または強引な人に不快感を覚えたり、怒りを感じたりといろいろな感情が芽生えるものです。

そんな状況が続くと、やがて相続が争いになってしまうのです。

遺言書の内容が不公平

せっかく書いた遺言書が原因で争いになることもあります。

できれば遺言書は公平なほうがいい。

特に最近は権利意識が高くなっていますから、相続権がある人達は相続について主張することも多い。

ただ、遺言書は完ぺきに公平な内容にすることは難しいと思います。

相続争いを回避するための遺言書も万能ではないということです。

ですから、なぜこのような遺言の内容にしたのか、家族には自分の財産がもとで争ってほしくないということを日ごろから家族に伝えておくことも大事ですし、遺言書に「付言事項」として記載しておくことも大事だと思います。

そういった遺言者の気持ちが家族に伝われば、円満かつ円滑な相続が実現できるのではないかと思っています。

ご家族も遺言内容については、気になってしまうものです。

ましてや「愛人や世話になった財産を全て遺贈する(※)」なんて遺言書があったら争いになる可能性はかなり高いので、やめたほうがいいかもしれません。

※遺贈とは、相続人以外に財産を遺すこと。

相続における沖縄の特有の事

沖縄における相続には、特有の事情があります。

- 祭祀主宰者のこと(トートーメー、お墓)

- 問題先送り(てーげー)

- 子供・兄弟・親戚が多い

- 主な財産が居住用不動産

祭祀主宰者のこと

沖縄は祖先崇拝の風習が色濃く残っていると思います。

ですから、お仏壇やお墓を誰が守るのか?ということも相続における課題になっています。

出生率も高く子供の多い沖縄ではありますが、子供たちも県外や海外で暮らしていることも普通になっています。

そうなると祭祀主宰者の指定も難しい状況が散見されているのです。

例えば、通常なら長男が引き継ぐお仏壇やお墓だけれども、長男は県外にいて沖縄に帰ってくることはなさそうだ、となったら祭祀主宰者は誰がするのか?またはほかに子供がいないのであればお仏壇やお墓は誰に任せたらいいのか?など切実な問題に直面しているのも沖縄です。

最近では、永代供養や合葬なども増加していると聞きます。

自分たちが亡くなった後は子供たちには面倒をかけたくないと考えている方も増えているようです。

沖縄ではお仏壇やお墓がある所は家族や親せきが集まる場所で、とても大切な場所ですよね。

相続により、そういった場所が失われつつあるのも現状なのです。

問題先送り(てーげー)

沖縄の人の気質として、面倒くさいことを先送りすることもあるかもしれません。

面倒なことはとりあえず、後回しにしたり、放っておいたりすることがあるのも沖縄人の気質かもしれません。

それを「てーげー(いいかげん)」と言ったりすることもあるかもしれないですね。

しかし、相続においてはこのてーげー精神が問題を引き起こしたり、相続をややこしくしたりするのです。

相続においては、てーげー精神を封印して、相続人は解決にあたってもらいたいと思います。

子供・兄弟・親戚が多い

家族、子供、兄弟や親戚が多いというのは、とてもいい事だと思います。

助け合えますし。

しかし、相続はお金と人間関係が大きくかかわってきます。

相続人は様々な事情を抱えていることは既に述べた通りですが、そうなると相続人が増えれば増えるほどそういった事情が絡み合って、大変な問題を引き起こしてしまうこととなるのです。

相続においては、家族、子供、兄弟や親戚が多いことはリスクとなりえる可能性があるのです。

主な財産が居住用不動産

沖縄の相続財産は、不動産の割合が高く、分割するのが結構大変だったりします。

平成30年度の相続税の申告における全国の遺産に占める不動産(土地・家屋)は30%であるのに対して、沖縄は68%となっています。

沖縄の遺産に占める不動産の割合が高いことは遺産分割の難しさにもつながっています。

誰かが済んでいる不動産を分割することが難しいことです。

相続争いを回避する方法

相続争いを回避する最大の方法は遺言書を書くことです。

遺言書は、遺言者(故人)の最終意思です。

故人の築いた財産を誰にどのようにして分割したいのかと言った法的拘束力を示す方法です。

ご家族も故人の最終意思ですから最大限に尊重することと思います。

相続においてお金の話をすることはいくら家族同士でもスムーズにいかない可能性はあります。

そんな時に遺言書があれば内容を確認するだけ、もしくは最小限の話合いで、相続手続きが可能になります。

自分の遺した財産で、ご家族が争うなんてことがあったら本末転倒ではないでしょうか。

財産は家族を幸せにするものであり、不幸にするものではないのですから。

相続はてーげー(いい加減)に考えると後の世代が困る理由

先に記載した通り沖縄人の気質であるてーげー精神が相続で持ち込まれると、子供や孫などが大変な思いをすることがあります。

今現在も起きていることですが、最初の相続が始まった時点で、相続問題が解決していなかったことから、子供や孫の代で裁判をしているケースもあります。

相続は、相続人が亡くなると次々に相続が続くことになります。

数次相続と言います。

ただでさえ家族、兄弟が多い沖縄ですが、数次相続により相続人の数が大変な数に上ることもあります。

僕が相談を受けたケースでは30年前の相続をほったらかしにしていたために、相続人が67名に膨らみ話し合いができず、親戚同士が裁判で争ったということもありました。

何よりも父母や祖父母が築いたせっかくの財産が有効活用されずに、争いの種となっていることが残念でなりません。

相続人の相続権を最低保障する制度「遺留分」

相続には相続人の最低限度の相続権を保障する「遺留分」というのがあります。

遺留分は、遺言書があり遺言書で遺産の分割方法が指定されていたものの、あまりにも不公平で家族の生活がたちいかなくなるケースを救済するためにあるものです。

例えば、故人が「全ての財産を愛人に遺贈する」と遺言書に書いていたとしたら、相続人である配偶者や子供たちが生活する術を失ってしまうことがあるかもしれません。

そんな時に相続人の権利を保障する制度として「遺留分」が法律上、認められているのです。

ただし、遺留分は全財産が認められるわけではありません。

遺留分は・・・

配偶者および直系卑属(子や孫など)が含まれる場合には相続財産の2分の1

直系尊属のみの場合には相続財産の3分の1

兄弟姉妹には遺留分はなし

となっています。

遺言書を書く際には「遺留分」に配慮する必要もあります。

遺留分は全財産には及ばないのです。

先に挙げた事例の通り「愛人に全ての財産を遺贈する※」なんていうことがあって配偶者や子供は半分しか財産を取り戻せないのです。

こういった遺言書を書くということはよっぽどの事情があるかもしれませんが、お勧めできないですね。

※遺贈とは、相続人以外に財産を遺すこと。

相続の相談事例

【相続 相談事例】15年以上解決できなかった相続手続きがスッキリ完了!

相続手続きは放置していると収拾困難になる場合があります。

相続問題・争いの予防策

「相続問題・争いの予防策」については、「遺言」のページをご覧ください。